연말정산에서 세액을 줄이는 두 가지는 소득공제와 세액공제 입니다. 일 년간 낸 세금에서 조금이라도 더 돌려받기 위해서 소득공제와 세액공제 항목을 최대한 챙겨야 합니다.

소득공제는 총급여액에서 일정 금액을 공제해서 과세표준을 낮추어 세액을 줄입니다.

세액공제는 산출된 세액에서 추가로 더 공제하여 세액을 낮춥니다. 소득공제 보다 세액 감면 효과가 더 큽니다.

소득공제에 관해서는 이전 글에서 살펴보았고, 이번 글에서는 연말정산 세액공제 항목에 대해 살펴보겠습니다.

세액공제 항목으로 의료비, 교육비, 보험료, 월세, 자녀 세액공제, 연금계좌 등이 있습니다. 항목별로 공제율과 한도, 공제받기 위해 필요한 요건들에 관해 살펴보겠습니다.

의료비 세액공제

총급여의 3%를 초과하는 의료비에 대해 다음 기준으로 공제가 됩니다.

🔷 공제율

○ 기본 15% 공제

○ 난임시술비 : 30%

○ 미숙아·선천성 이상아 의료비 : 20%

🔷 공제한도 : 연 700만원

단, 본인 및 65세 이상자, 장애인, 미숙아·선천성 이상아, 건강보험 산정특례자로 등록된 자를 위해 지출한 의료비, 난임시술비는 한도가 없습니다.

산후조리원 비용도 공제 대상입니다. 출산 1회당 200만원 한도이고요. 단, 총 급여 7천만원 이하만 해당됩니다.

시력보정용 안경이나 렌즈도 50만원 한도 내에서 의료비 공제대상에 포함됩니다.

의료비는 기본적으로 연말정산 간소화 서비스에서 조회가 되지만, 처방전 없는 약제비나 안경 구매는 각각 병원, 약국 그리고 안경점에서 영수증을 받아야 합니다.

교육비 세액공제

본인과 기본공제 부양가족을 위해 교육기관에 지출한 교육비도 세액공제가 됩니다.

✔️ 초·중·고등학교, 대학(원) 교육비, 직업능력개발훈련비

✔️ 유치원 교육비, 취학전 아동의 보육시설, 학원, 체육시설 이용료

✔️ 장애인특수교육비 납입금액

✔️ 중·고등학교 교복구입비

✔️ 학자금 대출 원리금 상환액

✔️ 대입전형료, 수능응시료

🔷 공제율 15%

🔷 교육비별 공제한도

○ 본인이 대학·대학원 1학기 이상의 교육과정 등에 지출한 교육비 전액

○ 직계존속을 제외한 기본공제 대상자(나이 제한 없음)를 위해 교육기관(대학원 제외) 등에 지출한 교육비

– 취학전 아동 및 초·중·고생 1명당 연 300만원

– 대학생 1명당 연 900만원 한도

○ 기본공제 대상자인 장애인(소득 제한 없음, 직계존속 포함)의 재활교육을 위하여 지출한 특수교육비 전액

교육비 중 일부 항목은 연말정산 간소화 서비스에서 확인되지 않을 수 있습니다.

미취학 아동의 학원, 체육시설은 국세청 자료 제출이 의무사항이 아니기 때문에 연말정산 간소화 서비스에서 조회되지 않을 수 있습니다. 그런 경우 학원에 문의하셔서 영수증을 받아야 합니다.

보험료 세액공제

보장성보험에 납입한 보험료는 공제항목에 해당됩니다.

🔷 공제율 12%

(장애인전용보장성보험 15%)

🔷 공제한도 100만원

보험료를 미납하다 후에 납부하면 납부한 시점에 해당하는 연도에 공제받으며, 연말정산 간소화 서비스에서 확인 가능합니다.

월세 공제

총급여 7천만원 이하 무주택 세대주가 지급한 월세액의 15% 또는 17%를 세액공제해줍니다.

월세액공제는 집주인 동의 없이 신청 가능하며, 전입신고가 되어 있어야 합니다.

일반 주택 외에 주거용 오피스텔이나 고시원🙆♂️에 거주하며 월세를 지출하는 경우도 월세액 공제를 받을 수 있습니다.

🔷 공제율

○ 총급여 5,500만원 이하 (종합소득금액 4,500만원 이하) : 17%

○ 총급여 5,500만원~7천만원 이하(종합소득금액 6,000만원 이하) : 15%

🔷 공제한도 : 연 750만원

750만원 x 17% = 1,275,000원

월세 공제는 금액이 큽니다. 월세액공제는 대상자라면 무조건 챙겨야 하는 항목입니다.

🔷 제출 서류

주민등록등본, 임대차계약서, 월세 납입증빙(계좌이체 영수증, 무통장입금증 등)

✅ 월세 공제 요건 체크!

– 무주택 세대의 세대주

– 총급여 7,000만원 이하(종합소득금액 6,000만원 이하)

– 국민주택규모의 주택 또는 기준시가 4억원 이하 주택(주거용 오피스텔, 고시원 포함)

– 전입신고 필수

✅ 본인이 세대주가 아니어도 월세 공제 가능한 경우

본인 명의로 계약하고 월세도 본인이 지급하고 있지만 세대주는 부모님으로 되어 있는 경우가 있습니다. 이 경우 월세 세액공제를 받을 수 있습니다. 단, 세대주인 부모님이 주택관련 공제를 받지 않으셔야 합니다.

자녀 세액공제

8세~20세까지 자녀는 세액공제를 받을 수 있습니다. 입양, 위탁아동도 포함됩니다.

– 1명 15만원

– 2명 30만원

– 3명 이상 (2명 초과 부터 1명당 30만원)

즉 3명은 15+15+30= 60만원, 4명은 90만원이고, 5명은 120만원 입니다.

출생이나 입양 신고에 대한 공제도 확인하세요.

첫째 30만원

둘째 50만원

셋째 이상 70만원

연금계좌 세액공제

퇴직연금·연금저축 납입액의 12% 또는 15%를 세액공제 해줍니다.

🔷 공제율

○ 총급여액 5,500만원 이하 (또는 종합소득금액 4천만원 이하) : 15%

○ 총급여액 5,500만원 초과 (또는 종합소득금액 4천만원 초과) : 12%

🔷 공제한도 : 연 600만원

(퇴직연금과 합하여 연 900만원)

🔷 제출서류

연금납입확인서 : 해당 금융회사에서 발급

개인종합자산관리계좌(ISA)의 계약기간이 만료되고 해당 계좌 잔액의 전부 또는 일부를 연금계좌로 전환하여 납입한 경우, 해당 금액에 대하여 납입일이 속하는 과세기간의 연금계좌 납입액에 포함하여 세액공제 가능합니다. (전환금액의 10%, 300만원 한도)

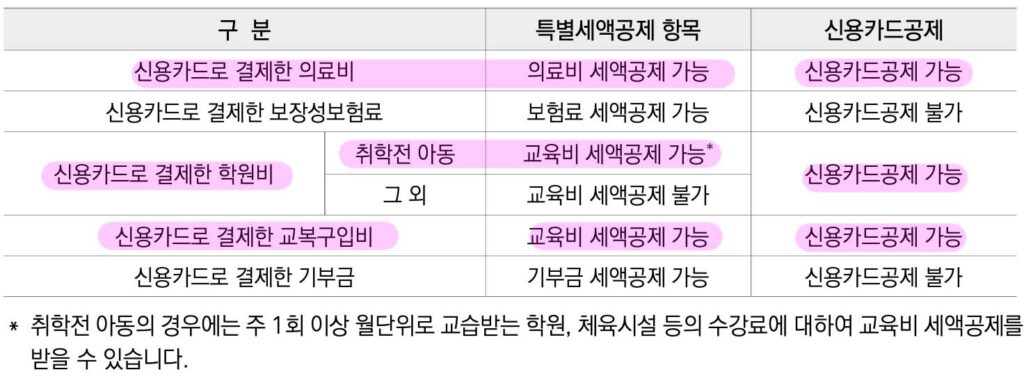

중복공제 가능 항목

신용카드 사용금액으로 소득공제 적용 후 세액공제로 다시 한번 공제 가능한 항목들이 있습니다.

✔️ 신용카드로 결제한 의료비 (의료비 세액공제)

✔️ 신용카드로 납부한 취학전 아동의 학원비 및 체육시설 수강료 (교육비 세액공제)

✔️ 중·고등학교 교복 구입비 (교육비 세액공제)

여러 가지 소득공제, 세액공제를 한 번에 조회할 수 있는 연말정산간소화 서비스가 딱 필요한 순간입니다.