연말정산을 할 때, 번 돈과 쓴 돈을 정산하여 실제로 세금을 부과할 소득(=과세표준)을 산출합니다.

연말정산 결과, 세금을 더 내지 않는 것을 넘어 오히려 매달 월급에서 떼갔던(=원천징수) 세금을 최대한 환급받으려면, 과세표준을 줄여야 합니다.

과세표준을 줄이기 위해, 소득공제 가능한 것은 최대한 공제받도록 해야하겠죠.

우리가 한 해 동안 쓴 돈, 그중에서도 주택자금 지출이 차지하는 비중은 높습니다.

대표적인 주택자금 소득공제 종류는 다음과 같습니다.

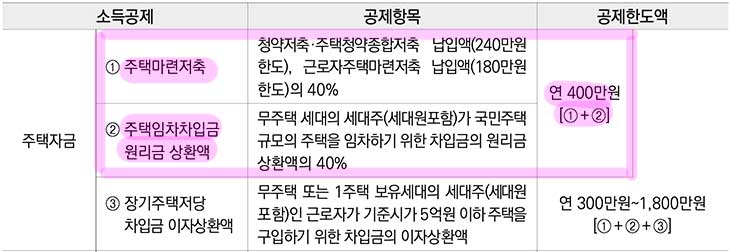

① 주택청약 저축

→ 공제금액 최대 96만원 (2024년 귀속분부터 최대 120만원으로 확대)

② 전세・월세 주택임차차입금 원리금 상환(원금과 이자)

→ ①번 ②번 합해서 최대 400만원 공제

③ 내 집마련 성공하신 분들은 장기주택저당차입금 이자상환

비중이 큰 지출은 최대한 공제받아야 세금 환급 가능성이 높아집니다. 이 글에서는 전세자금대출을 받아 이자와 원금을 갚기위해 지출한 돈에 대한 ‘주택임차차입금 원리금 상환액’ 소득공제에 대해 알아보겠습니다.

전세자금대출 원리금 상환액 소득공제

전세 보증금을 빌린 후 원금과 이자를 갚고 있다면, 해당 금액에 대해 소득공제를 받을 수 있습니다. 반전세와 월세보증금을 차입한 경우도 해당됩니다.

✅ 공제 대상

◇ 무주택 세대주(과세연도 종료일 12월31일 기준)

◇ 주거전용면적 85㎡ 이하의 집(수도권 이외 읍면지역 100㎡ 이하, 주거용 오피스텔 포함)

공제금액 및 한도

1년간 갚은 이자 또는 원금 상환액의 40%까지 소득공제되며, 연간 공제한도는 최대 400만원입니다. 최대 1,000만원의 상환액에 대해 공제받을 수 있고, 초과하는 부분은 공제 대상이 아닙니다.

연간 한도인 400만원은 주택청약저축 공제 금액과 합산한 금액입니다.

예를 들어, 주택청약에 240만원을 저축하면 주택청약 소득공제로 96만원이 공제되고, 주택임차차입금 원리금 상환액 공제는 304만원만 가능합니다.

(304만원 = 상환액 760만원의 40%)

주택청약 소득공제에 관해서는 다음 글을 참고하세요.

공제 조건

✅ 은행에서 빌린 경우

계약서상 입주일과 주민등록상 전입일 중 빠른 날로부터 전후 3개월 이내에 임대인의 계좌로 직접 입금된 부분에 대해 소득공제를 받을 수 있습니다. (연장이나 갱신의 경우 연장일 전후 3개월 이내)

금융기관에서 임대인에게 직접 전세자금을 이체해 줘야 소득공제 가능합니다.

✅ 개인에게 빌린 경우

총 급여액 5천만원 이하인 근로자만 소득공제 가능합니다.

계약서상 입주일과 주민등록표 전입일 중 빠른 날로부터 1개월 내에 빌린 자금이어야 합니다. 그리고 이자율 조건이 있습니다. (2023년 3월 19일 기준) 연 1.2% 이상으로 빌려야 소득공제가 됩니다.

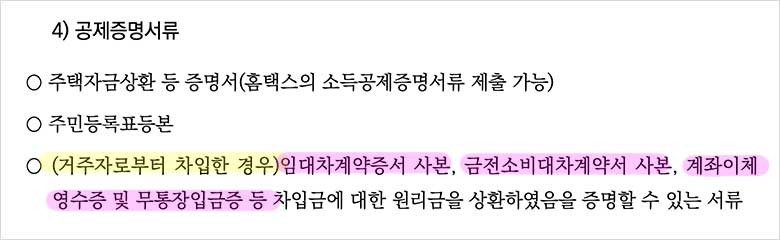

준비 서류

기본적으로 다음 2가지 서류가 필요합니다.

1) 주민등록등본

2) 주택자금 상환 증명서

상환 증명서는 연말정산 간소화 서비스에서 조회할 수 있습니다. 조회되지 않는 경우 해당 은행에서 발급합니다.

개인으로부터 빌린 경우 추가 서류가 필요합니다. 아래를 참고하세요.

여기까지 주택자금 소득공제 중에서 ‘주택임차차입금 원리금 상환액’ 공제에 관해 알아보았습니다.